O mercado de investimentos está cheio de produtos que ligam poupadores a investidores. Sejam aqueles que depositam mensalmente seu dinheiro na poupança, que serve como funding (fonte de recursos) para os financiamentos imobiliários, ou até as ações negociadas em bolsa que se destinam a fomentar as empresas brasileiras de capital aberto.

Um investimento em questão que tem chamado a atenção tanto dos pequenos como dos grandes investidores é a Letra de Crédito Imobiliário (LCI), um título que promete uma boa rentabilidade com segurança. Vamos a ele.

LCI – Fomentando o mercado.

A LCI é um dos inúmeros instrumentos utilizados pelo banco para se financiar. Nós já aprendemos que o banco ganha dinheiro através do spread, que é a diferença do que ele paga ao investidor para deixar o dinheiro com ele versus o que ele cobra de quem for pedir dinheiro emprestado ao banco. Tudo muito simples: ele pega dinheiro no mercado a 10% e repassa a 12%, então 2% é o spread do banco.

A LCI, no entanto, possui algumas características próprias, sendo algumas delas:

- Financiam o sistema imobiliário

- Possuem uma garantia real

- Possuem garantia do FGC

- Não tem incidência de IR

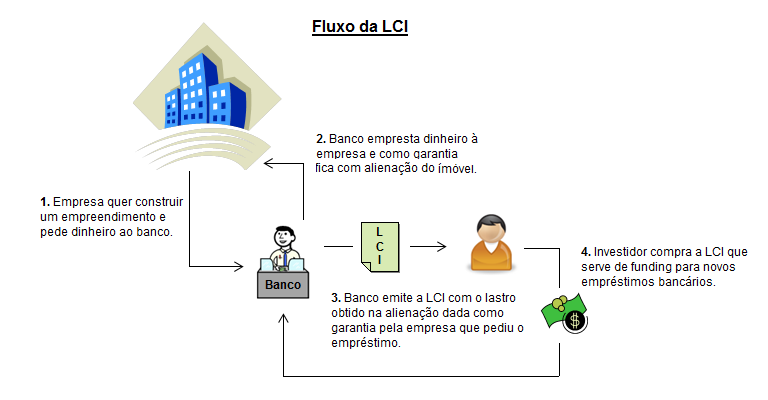

Transformando em texto os pontos acima, podemos dizer o seguinte… a LCI é um instrumento para financiar o sistema imobiliário brasileiro, uma vez que os valores captados são alocados em empréstimos à empresas como construtoras, incorporadoras e afins. O banco realiza o empréstimo a esse tipo de empresa e emite uma letra de crédito imobiliário para financiar o projeto.

Funciona mais ou menos assim:

A garantia real, como mostra a imagem acima, provém do fato da empresa ter em sua posse o imóvel através de alienação fiduciária, ou seja, o direito de caso o tomador do empréstimo não honrar o pagamento, o banco poder alienar (pedir a posse na justiça) o bem. No fim, caso o banco fique com o imóvel, ele pode vende-lo no mercado e repagar o empréstimo e devolver a rentabilidade prometida aos investidores da LCI.

A LCI também é um investimento considerado seguro, uma vez que ela possui o Fundo Garantidor de Crédito por trás garantindo até R$ 250.000 Mil por pessoa física, por instituição. Sendo assim, caso o banco que você aplicou seu dinheiro quebre, você receberá até 250 mil reais de volta.

Outra vantagem de investir em LCI é o fato deste título não ter incidência de imposto de renda (IR) na hora do resgate como no CDB ou em uma ação, o que torna o investimento muito mais atrativo, quando o governo não irá retirar uma parte da rentabilidade para ele. Esse é um dos motivos da LCI ter se tornado tão popular recentemente. Tudo muito bom, certo? Porém, ainda está em discussão, mas o governo brasileiro está pensando em começar a cobrar IR dos investidores, o que pode diminuir a rentabilidade deste título.

Risco, rentabilidade e liquidez

Como dito anteriormente, a LCI tem um risco bem baixo. Não só pelo fato dela ser garantida pelo FGC, mas também pelo seu lastro… um ativo real, no caso um imóvel (seja ele uma casa, apartamento, etc.). Sua rentabilidade varia, mas em suma, ela é próxima ao CDI (valor que os bancos pagam de juros quando realizam operações entre si), que é próximo da SELIC.

A rentabilidade da LCI pode variar de banco para banco, uma vez que os pequenos e médios tem maior dificuldade de captar dinheiro no mercado, então precisam pagar um percentual melhor do CDI para que as pessoas comprem os títulos deles, como 101% do CDI, 105%… e por ai vai. Deve ser observado também o tipo de rentabilidade que a LCI oferece, podendo ela ser pré-fixada ou pós-fixada. A diferença entre elas é que na primeira, você compra um título com uma rentabilidade fechada, por exemplo: uma LCI com vencimento daqui dois anos e rentabilidade de 10% ao ano. No segundo caso, a pós é negociada um percentual do CDI, por exemplo: vencimento daqui um ano com 100% do CDI.

No exemplo acima, se você contratar uma LCI pré a 10% a.a. e a SELIC subir para 11%, você deixou de ganhar 1%, mas se a SELIC cair a 8% você ganhou 2%. Já na SELIC pós-fixada você ganha o rendimento que estiver vigorando na época e sua desvantagem está no fato de que no momento da compra a SELIC estava a 11% a.a. e quando a LCI vencer ela está a 7%.

Entenda melhor o conceito acima clicando aqui.

Uma das únicas desvantagens da LCI é que ela não possui liquidez, sendo assim, a maioria dos títulos que você comprar terá que carregar até a data de vencimento, que pode ser de um, dois, ou até mais anos.

Agora que você já conhece a LCI, tem mais uma opção pra investir na hora de montar sua carteira de investimentos.

Se gostou não deixe de compartilhar com os amigos!

Nenhum comentário:

Postar um comentário